一季度,常态化疫情防控成效持续显现,宏观经济运行稳定向好,物流市场加快复苏。物流需求增长延续去年以来良好势头,工业物流、进口物流等领域增长动能显著提升。而随着需求回暖,物流市场更趋活跃,规模实现较快增长,物流各行业景气度普遍较高,企业对市场发展预期继续看好。

一、物流运行稳中向好,需求恢复势头良好

(一)物流需求持续稳定恢复

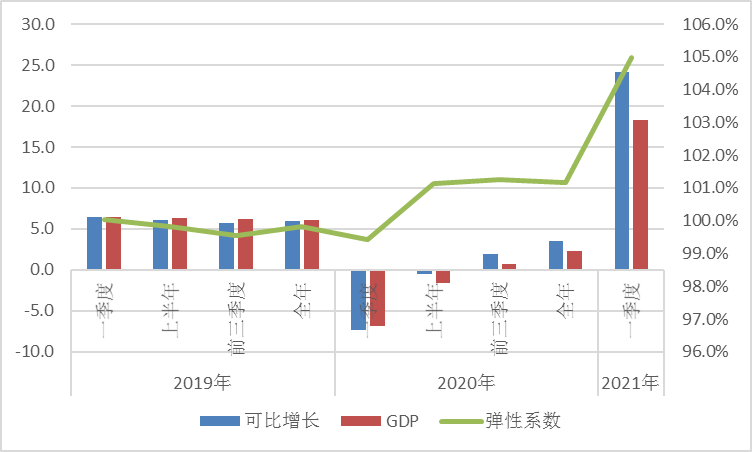

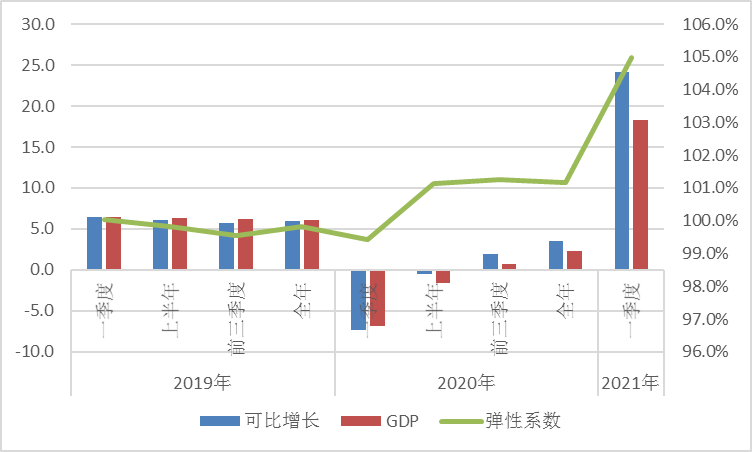

一季度全国社会物流总额75.1万亿元,按可比价格计算,同比增长24.2%(上年一季度为下降7.5%),两年平均增长7.2%。物流需求延续去年四季度以来稳中向好的态势,规模超过2019年一季度水平,增速略高于2019年同期水平。

(二)物流需求结构转型持续推进

从社会物流总额结构看,一季度工业物流基本恢复正轨,支撑带动作用显著恢复;在内需带动下,进口物流需求同步保持较快增长;与民生相关的物流需求保持较快增长。从变化看,工业物流对社会物流总额增长的贡献率近90%,拉动社会物流总额增长超过20个百分点,两年平均拉动社会物流总额增长5.7个百分点,是拉动物流需求增长的主引擎。单位与居民物流总额贡献率仍维持较高水平,但较前期水平略有回落。

工业品物流稳中向好。一季度工业品物流总额比上年增长24.5%(去年一季度为下降8.4%),比2019年一季度增长14.0%,两年平均增长6.8%。综合来看,工业物流需求增长较快,增速高于上年四季度水平。

从工业品物流总额结构看,制造业物流需求增长最为显著,一季度同比增长27.3%,两年平均增长6.9%。其一是内需带动消费品制行业加快恢复。一季度消费品制造业物流需求同比增长18.6%,两年平均增长4.2%,各主要行业稳步恢复。特别是受医疗物资需求大增、疫苗量产上市等因素带动,医药制造业物流需求同比增长28.5%,两年平均增长12.0%。二是外需出口带动装备制造、高技术制造物流需求持续向好,均实现30%以上的增长,两年平均分别增长10%左右,特别是电气机械、汽车、专用设备等重点出口行业物流需求增速在40%-50%的较高水平。

进口物流量增速显著回升。随着内需扩张节奏不断加快,进口物流需求持续增强。一季度进口物流量同比增长7.3%,两年平均增长6.1%。从当月来看,3月份增长近20%,回稳向好走势明显。

从不同货类看,一方面在大宗商品价格大幅上涨等因素影响下,主要大宗商品进口量均有增加。一季度铁矿砂进口量同比增长8%,原油增长9.5%,进口大豆增长19%。另一方面在生产制造需求带动下部分工业品进口需求进一步增加。机床、集成电路进口量同比增长66.8%和33.6%。

单位与居民物流总额较快增长。一季度,单位与居民物品物流总额同比增长25.8%,两年平均增长12.7%。其中电商网购延续良好发展势头,实物商品网上零售额增速超过20%,两年平均增长15.4%。随着防疫成效稳固,线下商品消费活动有所恢复,居民消费物流需求增速或将在前期较高水平的基础上略有回落。

二、物流行业运行总体向好,企业盈利改善

(一)物流市场规模加速恢复

一季度物流业总收入达到2.6万亿元,同比增长36.8%,两年年均增长9.7%,增速高于2019年水平,物流市场整体处于加速回升通道。

从结构看,运输市场是快速恢复的主要支撑力量。一季度公路运输、水上运输收入增长38.7%,对物流业总收入贡献率超过60%;此外,邮政快递市场仍是重要增长动力,邮政快递相关收入同比增长超过40%,在物流业总收入中的占比升至9.1%。

(二)物流行业景气水平向好

一季度中国物流业景气指数平均为53.0%,位于较高景气区间。进入3月份物流业景气明显回升,显示物流行业扩张步伐有所加快:

一是物流供需两端同步回升。业务量和新订单指数分别为54.9%和54.1%,高于上月5.1和3.7个百分点。

二是物流各行业普遍回暖。物流相关行业业务活动均趋于旺盛,公路、铁路、水路、航空等主要运输方式,以及仓储物流、快递等行业业务量指数均位于55-60%的高景气区间。

三是大中小型企业景气度均有所回升。大中型物流企业稳步回升,小微型物流企业快速回升。小型企业虽然景气水平略低,但生产经营活动预期指数趋升,表明企业对物流市场发展信心有所增强。

(三)物流服务价格低位回升

随着物流供需持续改善,物流服务价格低位回升,3月物流服务价格指数首次实现增长,较上月提高2.4个百分点。一季度平均指数同比提高4个百分点。

从不同运输方式来看,海运市场整体处于供需向好的上行周期,价格持续上涨,一季度中国沿海散货运价指数1182.6点,同比增长23.8%;中国出口集装箱运价指数1961.0点,同比增长113.5%。公路市场需求加速恢复,供需基本平衡,价格小幅回升,一季度中国公路物流运价指数平均99.8%,同比增长2%。

(四) 企业经营略有改善,但经营成本趋升

在国内外市场需求稳定恢复、同期基数较低以及“就地过年”等因素共同作用下,企业业务量快速增长,服务价格回暖,物流企业收入回升,利润有所改善,1-2月重点调查的企业物流业务收入比上年同期增长超60%,企业业务利润额由上年同期的亏损转为盈利,收入利润率由上年的-0.8%转为3%。

但企业经营成本上涨仍较为明显,行业盈利尚未恢复至疫情前正常水平。一方面疫情防控对物流企业经营影响较大,疫情防控相关成本持续增加,特别是快递物流、冷链物流等领域增长明显;另一方面短期用工紧张,疫情防护等因素推高了劳动力成本。调查数据显示,1-2月重点企业经营成本增长近90%,其中物流人员劳动相关成本增长超过120%。在此背景下,盈利尚未恢复至疫情前正常水平,收入利润率仍低于往年5-6%的水平,也明显低于工业企业6.6%的水平。

三、经济恢复期物流运行成本趋升

一季度社会物流总费用比上年增长33.1%,比2019年增长17.1%,两年年均增长8.2%,两年平均增速略高于2019年全年水平。社会物流总费用与GDP的比率为14.6%,与2019年基本持平。

(一)运输成本快速增长

经济恢复期物流实物量快速增长。一季度第二产业比重提高1.9个百分点。同时社会物流总额高于GDP增长,对比疫情前期,社会物流总额已多年低于GDP增长。显示当前经济恢复阶段增长动能主要为实物经济活动,推升物流需求规模加快增长。

在此背景下,实物量及运输成本均有显著增长,货运量、运输成本增速均超过40%。从运输结构看,疫情期间运输体系各环节加速恢复。铁路、公路运输保持了快速增长,优势明显。一季度铁路货运量同比增长13.9%,两年年均增长7.7%。中欧班列延续强劲发展势头,开行3398列,发送货物32.2万标箱,同比分别增长75%和84%,已连续11个月单月开行千列以上。公路运输呈现明显恢复性增长,货运量同比增长超过50%,两年年均增长近10%。

(二)保管成本明显趋升

受到疫情等因素影响,我国产业链效率尚待进一步提升,上下游未形成有机的协同机制,保管成本明显趋升。特别是近期国际大宗商品价格上涨过快,加之国际贸易不畅等因素影响,工商企业备货、交货周期明显延长,社会库存周转趋缓,库存水平趋升。2月末,规模以上工业企业存货周转、应收账款平均回收期均处于近年来较高水平。流动资金占用水平持续提升,增加了保管成本。一季度资金占用、仓储保管等成本增长近30%

综合来看,2021年一季度物流运行总体实现良好开局,物流需求保持恢复势头,物流供给的质量、能力同步提升改善。从业务活动预期指数看,维持在60%的较高水平,预示物流企业对市场发展信心依然较强。随着供应链上下游企业生产经营稳步恢复,物流业务活动将继续保持活跃态势,初步预计全年社会物流总额增长10%左右。